Что такое брокерский счет в Тинькофф Банке?

В России инвестиционные счета до последнего времени не пользовались популярностью у населения. Причина банальная: высокие депозитные ставки обеспечивали приемлемый доход на временные излишки денежных средств. Все стало меняться с уменьшением базовой ставки ЦБ РФ. Параллельным курсом менялись и ставки по вкладам, при этом в худшую для клиентов банка сторону. В результате наступил момент, когда более выгодным стало заниматься покупкой и продажей ценных бумаг на фондовых рынках.

Почувствовав ветер перемен в настроениях вкладчиков, стали открываться многочисленные брокерские конторы. Однако низкая квалификация набранных сотрудников, а то и просто аферы менеджеров таких компаний стали ловушкой для домохозяек, что привело к потере доверия к брокерам. Самостоятельно же заниматься финансовыми операциями на фондовом рынке владельцы капиталов не могут не из-за отсутствия знаний и опыта – это все наживное, а возможности вести торговлю на фондовых биржах.

У них просто нет программного обеспечения, которое бы с одной стороны давало возможность участвовать в торгах, с другой, подтверждало со 100% гарантией наличие финансовых ресурсов, обеспечивающих проводимую сделку. На выручку пришли крупнейшие банки России, которые создали простые платформы для покупки и продажи акций, ценных бумаг, валюты и других ценных активов. В результате одним кликом мышки стало возможным сформировать собственный инвестиционный портфель. Один из таких банков – Tinkoff bank.

О том, что такое брокерский счет в Тинькофф банке, как его открыть, заработать деньги и вывести прибыль, мы и поговорим.

Что такое брокерский счет в банке Тинькофф

Переключиться на получение дохода от свободных финансовых ресурсов через инвестиции в ценные бумаги можно двумя путями: доверится чужому дяде, которого называют брокером, или вести торговлю самостоятельно, основываясь на некоторых знаниях и интуиции. Но для самостоятельной работы на фондовой бирже нужен специальный счет, который финансисты называют брокерским.

В классическом определении под брокерским счетом понимается личный счет инвестора (вкладчика), который могут открыть юридические и физические лица у компаний-брокеров для сделок на фондовой бирже с облигациями, акциями, фьючерсами, валютой и т.д. для извлечения прибыли. Счет хранит денежные средства клиента, отражает все сделки, содержит информацию об активах владельца.

Но помимо счета нужен инструмент, с помощью которого можно осуществлять торги на финансовом рынке. Другими словами: открытие брокерского счета еще не означает, что можно самостоятельно выйти на финансовые рынки. К ним нужен доступ. А он есть только у компаний-брокеров.

Выйти из сложившейся ситуации помог Тинькофф банк, который предоставил клиентам брокерской компании «БКС» возможность через свою платформу Тинькофф Инвестиции вести торговлю на фондовых биржах мира самостоятельно, через приложение в Личном кабинете.

Разбросанные по разным юридическим лицам брокерские счета и платформа для торгов часто приводили к недоразумениям, сбоям в работе. Поэтому банк Тинькофф начал активно работать над получением брокерской лицензии. С 2018 года он получил возможность открывать у себя брокерские счета, объединив, таким образом, площадку для торгов с брокерскими счетами под крылом Тинькофф Инвестиции.

Подведем итог рассмотрения вопроса, что дает открытие брокерского счета (в дальнейшем БКС) в Тинькофф банке. Возможность стать брокером без лицензии и официальной регистрации, осуществляющим торги с платформы банка на собственные денежные средства. Гарантом прозрачности сделок, а также, что немаловажно, налоговым агентом выступает банк.

Условия обслуживания

За возможность получать доход от инвестиционной деятельности нужно платить, при этом одним брокерским компаниям много, другим — поменьше. Банк Тинькофф пошел по пути создания самых лояльных, по отношению к начинающему брокеру, условий обслуживания (профессиональные игроки на фондовых рынках считают их высокими). Здесь нет комиссии:

- за открытие и закрытие БКС;

- получение брокерской карты Тинькофф;

- хранение денежных средств;

- пополнение счета и вывод денег.

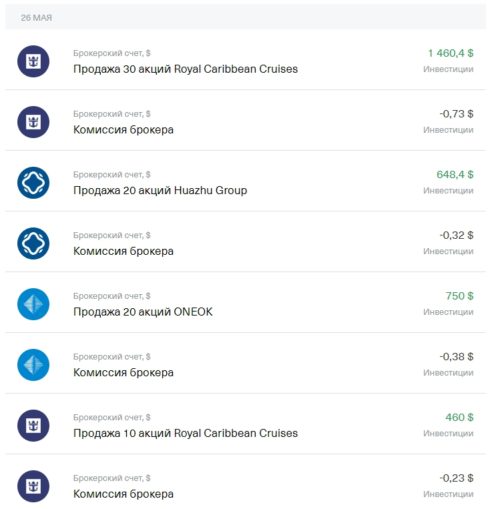

Платить нужно только за любые сделки – комиссия начинается от 0,025% (но не менее 99 руб.) и обслуживание счета, но только за те месяцы, когда проводились операции по покупке или продаже активов.

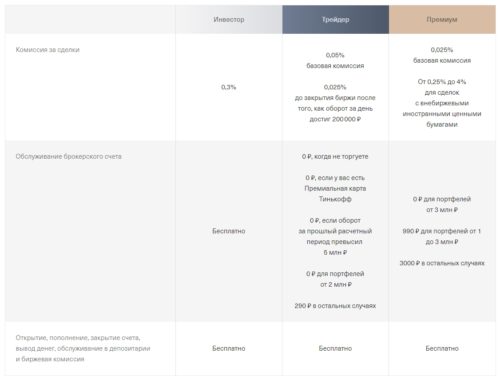

Учитывая, что интенсивность работы на фондовой бирже у владельцев БКС разная, банк разработал три тарифных плана:

- Инвестор – для тех, кто проводит разовые сделки;

- Трейдер – для клиентов с капиталом до 3,0 млн. руб. и средней интенсивностью работы;

- Премиум – для БКС с большими активами.

Инвестор оплачивает:

- сделки – комиссия 0,3%;

- обслуживание БКС – 99 руб. в месяц, когда осуществляет сделки, независимо от суммы и бесплатно в период затишья (операции не проводились).

Трейдер платит:

- за сделки 0,05% при дневном обороте до 200,0 тыс. руб. и 0,025%, если сумма сделок выше 200 000 руб.;

- обслуживание счета производится бесплатно:

- когда нет торгов;

- есть Премиальная карта Тинькофф;

- оборот за месяц достиг 5,0 млн. руб.;

- в портфеле инвестиций находятся активы на сумму более 2,0 млн. руб.

Во всех остальных случаях ставка 290 руб./месяц.

Премиум клиенты обслуживаются на следующих условиях:

- комиссионные за проведенные сделки – 0,025-2,0% (ставка зависит от вида сделок и фондовых бирж);

- обслуживание БКС:

- бесплатно при портфеле инвестиций более 10,0 млн. руб.;

- 1 500 руб. при портфеле 5,0-10,0 млн. руб.;

- 3 000 руб. в остальных случаях.

Важно! Минимизировать расходы на комиссионных можно, если придерживаться двух простых правил:

- сумма сделки не должна быть менее 3,3 тыс. руб.;

- не продавать активы с доходом менее 198 руб.

В чем отличие брокерского счета от индивидуального инвестиционного

Помимо брокерского счета, вкладывать капиталы в инвестиции можно через индивидуальный инвестиционный счет. Начинающие инвесторы часто не понимают, чем отличается ИИС от БКС, в результате чего иногда принимают ошибочные решения. Ведь, по сути, разницы между ними по функционалу нет.

Отличия есть и касаются они льгот и ограничений.

Льготы. При открытии ИИС инвестор, в отличие от брокерского счета, может воспользоваться правом на налоговые вычеты по подоходному налогу, уплаченному по ставке 13%. При этом льготный режим предусматривает 2 варианта возврата НДФЛ:

- вкладчик работает. В таком случае происходит возврат уплаченных налогов на доход от инвестиционной деятельности в размере, оговоренном в законодательстве, но не более суммы уплаченных НДФЛ по месту основной работы;

- вкладчик не работает, а прибыль от ИИС является единственным источником существования. В этом случае НДФЛ не будет брокерской конторой рассчитываться, начисляться и перечисляться в бюджет. Под данную категорию вкладчиков попадают в основном студенты и пенсионеры. Редко, но и рантье.

Выгоды налицо. Но не нужно спешить открывать инвестиционный счет. Ведь пока не ясно, что лучше ИИС или брокерский счет Тинькофф, т.к. у инвестсчета существуют некоторые ограничения.

Ограничения. Наличие преференций практически всегда сопровождается некоторыми ограничениями. Есть они и у ИИС:

- сумма ежегодного пополнения не может быть более 1 000 000 руб., независимо от количества траншей;

- закрыть счет можно только через три года после открытия. Если сделать это раньше указанного срока, придется оплатить НДФЛ в полном объеме за все время действия ИИС, т.е. инвестсчет превратится в брокерский.

Открывая один из инвестиционных счетов необходимо взвесить все за и против. С одной стороны, нет налога на доходы, с другой, средства замораживаются на 3 года.

В некоторой степени проблему решает инвестирование в облигации государственного займа, на доход с которых не платится НДФЛ. В этом случае БКС бесспорно выгоднее.

Для покупателей ценных бумаг, доход с которых может достигать 21%, выгоднее открыть ИИС. Выгоден этот счет и держателям крупных активов.

Общие нюансы работы со счетом

В работе с БС Тинькофф нет ничего сложного. По мнению профессионалов, он создан для домохозяек, насколько все просто.

Как открыть

Для открытия счета необходимо:

- зайти на официальный сайт банка по адресу www.tinkoff.ru;

- выбрать раздел «Инвестиции»;

- спуститься вниз до надписи «Открыть брокерский счет» и активировать ее;

- ввести номер телефона (если это первое обращение в банк) или логин Личного кабинета (для клиентов);

- заполнить заявку (анкету), вписав паспортные данные и адрес, по которому курьер может привезти договор и мультивалютную карту.

Через 2-5 дней курьер доставит для подписи договор для открытия счета и банковскую карточку. Клиенты банка могут пользоваться счетом через 5 минут после подачи заявки.

Как видим, никаких посещений офиса, предъявления документов, получения токенов (авторизации). Все просто и быстро.

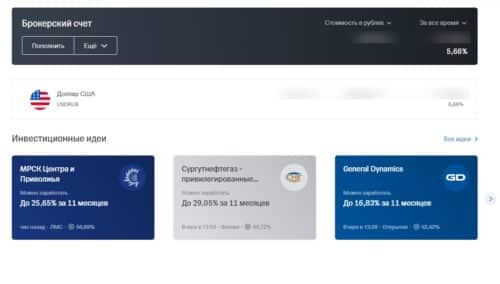

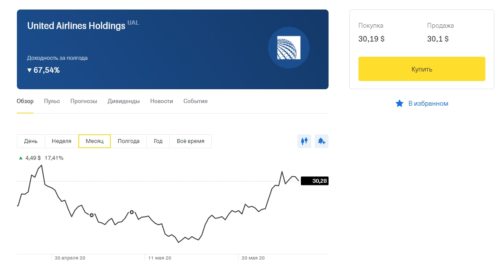

Как заработать

После открытия БКС возникает вопрос, как заработать на инвестициях. Здесь множество аспектов, каждый из которых заслуживает отдельной статьи. Остановимся на самом простом, с которым сталкиваются все начинающие инвесторы: с чего начинать свою работу на фондовом рынке.

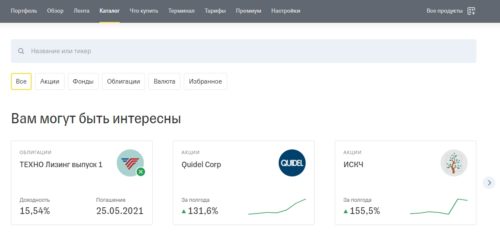

Для клиентов с недостаточным опытом работы в сфере инвестирования средств Тинькофф Инвестиции подготовили подробные рекомендации по приобретению ценных бумаг. Если и в этом случае возникают вопросы, можно воспользоваться бесплатными советами робота, который поможет выбрать оптимальные варианты вложения денег, подскажет, какие ценные бумаги лучше всего покупать в данный момент, как эффективно распределить средства.

Для новичков такая помощь бесценна. Опытные инвесторы могут опираться на собственные знания и опыт. Хотя и здесь встречаются ситуации, когда робот-советник давал профессионалам «вкусные» варианты вложения денег.

В заключение успокоим новичков: менеджеры банка отсекают в реестре ценных бумаг, которые могут купить клиенты банка, рискованные активы. Это гарантирует получение дохода и сохранность основного капитала.

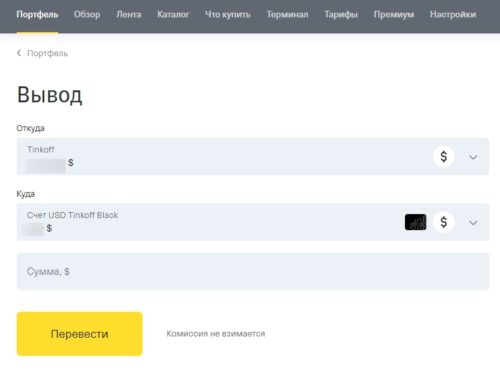

Как вывести

При наличии мультивальтной карты Тинькофф, вывести деньги со счета можно быстро, без комиссий и лимитов. Сложности, относительные, возникают, если транзакция проводится на лицевой счет в другом банке. Здесь придется ждать от 2 до 5 дней – столько идет перевод. Кроме этого нельзя перевести валюту на рублевый счет и, наоборот, без мультивалютной карты.

При указании суммы перевода можно не задумываться о подоходном налоге. Банк самостоятельно его рассчитает и уплатит из остатка на БКС. При нехватке средств, сумма перевода будет уменьшена.

В заключение отметим, что инвестировать свободные денежные средства в ценные бумаги интересно и выгодно. Многие россияне начинают понимать это. Как результат – постоянный рост открытых БС.

Видео по теме

https://youtu.be/mIpthJVp2MY

https://youtu.be/6qJavATupm0

доброго вам дня ! очень интересная информация.