Рефинансирование кредитов в Россельхозбанке для физических лиц

Рефинансирование в Россельхозбанке в 2021 году производится на условиях лояльности по отношению к клиенту: минимальная процентная ставка составляет 9,05% годовых для ипотеки и 11,5% годовых для потребительских займов. К тому же, РСХБ при расчете учитывает все неофициальные доходы клиента. Получение нового кредита требует предоставления документации по старым займам, а также подтверждения дохода справками по форме банка или по форме 2-НДФЛ. В среднем, включая время на сбор требуемых документов, на оформление договора уходит от 4 до 14 рабочих дней.

Условия рефинансирования кредита в Россельхозбанке

Сначала сразу уточним: под рефинансированием понимается перекредитование. Другими словами, кредит, полученный в другом банке, покрывается Россельхозом, и заемщик с этого момента становится должен именно Россельхозбанку.

Таким образом, рефинансирование кредита, полученного в РСХБ, попросту невозможно — опция доступна лишь для клиентов других банков. Кредит от РСХБ вы можете разве что реструктурировать, что в не меньшей степени помогает в сложной финансовой ситуации.

С помощью рефинансирования, клиент может объединить в один сразу несколько займов, привлечь новых созаемщиков, увеличить срок выплат или снизить процентную ставку. Именно поэтому многие клиенты «бегут» от других банков, чтобы рефинансировать свои займы в РСХБ.

Условия рефинансирования кредитов других банков в Россельхозбанке сильно разнятся в зависимости от типа займа, поэтому целесообразнее всего рассмотреть программы рефинансирования по отдельности. В этом разделе мы перечислим только общие условия для всех займов в независимости от их типа:

- Валюта, в которой были открыты рефинансируемые кредиты, должна быть национальной (российские рубли);

- Заявитель не может объединить больше трех кредитов, включая кредитные карты;

- Досрочное погашение нового займа, а также открытие нового кредита производится полностью бесплатно, т.е. без комиссии;

- Общий срок кредитования действующих займов должен составлять не менее 1 года с момента их оформления. Кроме того, рефинансируемые займы должны быть получены не ранее, чем по прошествии 90 дней с момента их получения. До момента окончания действия должно оставаться так же не менее 90 дней;

- Заявитель должен документально подтвердить отсутствие в прошлом просроченных платежей по действующим кредитам и совершенных реструктуризаций. В качестве подтверждающих документов принимается справка об остатке задолженности;

- В независимости от типа кредита, минимальная процентная ставка не может опуститься ниже 9,05% годовых (для рефинансирования потребительских займов — 11,5% годовых).

Как видно, условия в РСХБ скорее лояльные, чем жесткие: если сравнивать их с программой рефинансирования в Сбербанке — главном конкуренте РСХБ — в качестве явного отличия можно лишь назвать небольшое количество объединяемых займов. Однако, Россельхозбанк компенсирует это привлекательной процентной ставкой и лояльным отношением к неофициальным доходам.

Условия рефинансирования потребительского кредита и кредитных карт

Если клиент желает перекредитовываться в РСХБ по программе потребительского займа или автокредита, он получает дополнительную возможность: деньги по новому кредиту могут быть не только использованы для погашения старой задолженности, но и потрачены на собственные нужды.

Для этого нужно лишь при оформлении заявки запросить сумму большую, чем сумма старых задолженностей. Например, клиент должен разным банкам в общей сложности 500 000 рублей, в заявке на рефинансирование можно указать сумму в размере 600 000 рублей. Если клиент предоставит документы, подтверждающие его высокую платежеспособность и добропорядочность, банк почти наверняка удовлетворит запрос.

В остальном условия следующие:

- Максимальная кредитная сумма зависит от меры обеспечения. Если сумма долгов не превышает 750 тыс. рублей, обеспечение не требуется — понадобятся только документы о доходах;

- Сумма в 1 млн. рублей предоставляется тем, кто обеспечивает свой новый кредит залоговым обязательством, либо же тем, кто является зарплатным клиентом Россельхозбанка (получает деньги от работодателя на дебетовую карту РСХБ);

- Процентная ставка находится в пределах от 11,5% до 15% годовых: она зависит от того, является ли заемщик надежным или зарплатным клиентом, заключен ли страховой договор, привлечены ли поручители и т.д. За отказ от добровольного комплексного страхования, РСХБ дополнительно прибавляет к ставке 6% годовых;

- Стандартный срок кредитования составляет 5 лет, но для «надежных» и зарплатных клиентов максимальный срок увеличивается до 7 лет;

- В качестве обеспечения может быть принят не только залог, но и поручительство других лиц;

- С момента первого платежа по потребительскому займу должно пройти не менее 1-го года;

- Все рефинансируемые кредиты в обязательном порядке должны быть потребительскими (автокредит и кредитные карты тоже считаются потребительскими). По этой программе не допускается перекредитование целевых займов (например, ипотека или займ для покупки коммерческой недвижимости в целях развить собственный бизнес).

Таким образом, грамотное и беспроблемное рефинансирование кредитов в Россельхозбанке для физических лиц требует тщательного анализа: суммы задолженностей, характера выданных кредитов, наличия просрочек и т.д. Несоблюдение даже одного вышеперечисленного условия может стать причиной отказа в предоставлении рефинансирования.

Условия перекредитования ипотечного займа

В 2021 году Россельхозбанк обновил программу ипотечного рефинансирования: теперь минимальный срок действия ипотеки может составлять минимум 6 месяцев при условии, что по старому займу не было допущено ни одной просрочки.

Кроме того, в плане условий по данному виду кредитования имеется ряд отличий, если сравнивать их с рефинансированием потребительских займов:

- Минимальная сумма займа — 100 тыс. рублей, а максимальная не может превышать: 20 млн рублей для Москвичей, 15 млн. для петербуржцев, 10 млн. для жителей МО и 5 млн. для жителей всех остальных регионов;

- Общая сумма займа должна составлять не более 80% от полной стоимости недвижимости (для земельных участков с домом ограничение установлено в размере 75 процентов);

- Минимальная процентная ставка — 9,05%, для ее получения необходимо соблюсти ряд условий: заключить добровольное комплексное страхование; сумма займа должна быть более 3 млн рублей; клиент должен быть «надежным» или зарплатным.

Требования к заявителю

Общий смысл требований можно выразить в одной простой фразе: банк должен быть уверен в платежеспособности и добропорядочности клиента. Поэтому список требуемых документов, возрастные ограничения, минимальный рабочий стаж и прочие условия могут показаться клиенту чересчур жесткими. Это особенно актуально, если заявитель хочет перекредитовывать кредитные карты, которые традиционно выдаются новым клиентам без особого контроля.

- Минимальный возраст заявителя на момент обращения — 23 года. Возраст на момент окончания срока действия кредитного договора не должен быть больше 65-ти лет;

- Услуга не предоставляется иностранцам, а также гражданам РФ, живущим в других странах на ПМЖ. Другими словами, в обязательном порядке должна быть временная или постоянная регистрация на территории РФ. Регион прописки не имеет значения;

- Для физических лиц, рефинансирующих займы в РСХБ, установлено ограничение по стажу: за последние 5 лет заявитель должен был быть трудоустроен в течение как минимум 1-го года, а стаж на последнем рабочем месте должен быть не менее полугода. Для надежных и зарплатных минимальный порог стажа уменьшен вдвое — 6 и 3 месяца соответственно;

- Минимальный месячный доход у заявителя, подтвержденный документально, должен составлять как минимум 25 тыс. рублей для жителей Москвы и 20 тыс. рублей для жителей остальных регионов. В качестве дохода учитывается не только зарплата с основного рабочего места, но и доходы с аренды, дивидендов, фриланса, подработок и т.д.;

- Если заявитель занимается ЛПХ, и это приносит ему доход, он обязан предоставить документ, подтверждающий запись в похозяйственной книге о наличии ЛПХ. Запись должна быть поставлена не позже, чем за 12 месяцев до обращения в банк;

- При отсутствии достаточного дохода или при наличии не самой положительной кредитной истории, заявителю придется привлекать созаемщиков и/или поручителей. В противном случае в предоставлении рефинансирования может быть отказано.

Необходимые документы

Список требуемых бумаг несколько разнится в зависимости от типа кредита. Так, например, при перекредитовании ипотечного займа заявитель должен предоставить справку из ЕГРН о наличии обременения.

Но общий список актуален для любого типа кредитования — именно его мы и приведем в этом разделе. Полный и актуальный список требуемых документов вам в обязательном порядке должен сообщить сотрудник Россельхозбанка.

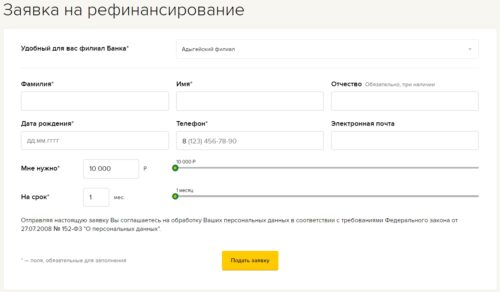

- Заполненная первичная анкета-заявка. Бланк для заполнения выдают в отделении РСХБ, также ее можно скачать заранее с сайта банка и заполнить дома;

- Внутренний паспорт РФ;

- Если заявителем выступает молодой мужчина, чей возраст не превышает 27-ми лет, он должен предъявить военный билет;

- Документы, подтверждающие платежеспособность: справка о доходах по форме 2-НДФЛ, справка о доходах по форме банка (если имеются дополнительные доходы помимо заработной платы), заверенная главбухом и руководителем предприятия копия трудовой книжки с записями о рабочем стаже;

- Документация по старым займам: кредитные договора, справки из банков об остатке задолженности, графики платежей, выписка по истории платежей с указанием просрочек, если таковые были;

- Если старые займы оформлялись на условии залогового обязательства, в дополнение нужно принести: выписку из ЕГРН, если залог оформлялся на недвижимость, или выписку из банка, если залог оформлялся на транспортное средство.

Как оформить рефинансирование?

Процедура проходит в несколько этапов: сбор необходимых документов, передача их Россельхозбанку, рассмотрение заявки и, наконец, заключение нового кредитного договора.

- Перед тем, как начать собирать требуемые документы, мы вам категорически рекомендуем лично явиться в офис Россельхозбанка для получения консультации. Менеджер по работе с клиентами не только перечислит все актуальные сведения и изменения в условиях кредитования, но также учтет ваши индивидуальные обстоятельства (наличие неофициального дохода, отсутствие поручителей и т.д.);

- Соберите все требуемые документы. Первичную заявку лучше всего заполнять в отделении РСХБ в присутствии сотрудников банка — они могут подсказать вам, как лучше всего «презентовать» свою кредитную историю, среднемесячный доход и т.д.;

- Передайте документы на рассмотрение. Если заявка принимается, на принятие решения по ней уходит от трех до семи рабочих дней: документы направляются в службу безопасности банка, сотрудники банка связываются с работодателем для уточнений и т.д. Если заявка получает одобрение, по указанным вами контактным данным вам позвонит кредитный менеджер с просьбой посетить отделение банка;

- Вам предоставят два экземпляра кредитного договора: в нем будет указана ваша процентная ставка, срок кредитования и прочие условия. Помните, что конечный кредит может отличаться от рекламируемого по условиям, потому как банковское руководство всегда принимает решения исходя из индивидуальных данных клиента. С момента заключения нового договора вы уже прошли процедуру получения рефинансирования — остается только этап погашения старых задолженностей.

Вывод и резюме

В РСХБ рефинансирование производится полностью бесплатно, т.к. заключение нового кредитного договора и досрочное погашение своих обязательств производится без комиссии. Из условий можно перечислить три самых главных: займы должны быть в российских рублях, объединить можно только 3 кредита, срок действия старых кредитных договоров должен составлять не менее 1 года.

Оформление происходит в три этапа: подача документов вместе с заявкой, рассмотрение заявки руководством банка, заключение нового кредитного договора. В общей сложности, вместе со сбором документов, процедура занимает 7-14 рабочих дней. Главным преимуществом РСХБ можно назвать процентную ставку — 9,05% для ипотеки и 11,5% для потребительских займов, включая кредитки и автокредиты.